相続サポート

サラリーマンでもできる不動産を有効活用した相続税対策があります。お客様が、現在所有の不動産及び金融財産の状況に応じて個別に提案をさせていただきます。

賃貸住宅経営など不動産を有効活用することによって相続税の節税対策を行うことができます。当事務所では、相続税専門のスタッフが、不動産の有効活用による相続税対策について丁寧に対応させて頂きます。お気軽にご相談下さい。

相続税対策として賃貸住宅経営を行うことが有効である理由

土地建物の評価額引き下げ

土地

相続税を計算するに当たって、土地は一般的に路線価方式という計算方法で評価額を算出します。これは、評価の対象となる土地の前面道路に付されている路線価1㎡あたりの評価額を基準に計算する方法です。

この計算方法で算出される土地の相続税評価額は、時価公示価格の概ね80となります。

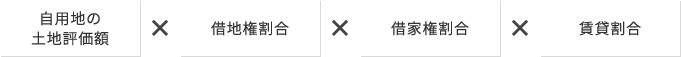

また、賃貸住宅の敷地は所有者がその土地を自由に利用することが制約されているため、自家用家屋の敷地に比べると評価額は以下のように低くなります。その算式は以下のとおりです

借地権割合は、一般的な住宅であれば50か60の場合が多いです。

借家権割合は全国一律30です。

賃貸割合は建物全体の床面積に占める賃貸部分の床面積割合です。

相続税対策で購入したうえで賃貸アパートを建築し、その賃貸割合が100の場合

つまり、預金5000万円で土地を購入して賃貸住宅経営を行う場合、賃貸住宅の敷地の取得価格は5000万円ですが、相続税の計算上は評価額が3280万円となります。

そのため5000万円の預金と比べると財産評価額を1720万円も圧縮することができます。その結果、最終的な相続税を節税することができます。

建物

家屋の相続税評価額は、固定資産税評価額で評価します。

一般的に固定資産税評価額は、建築価格の60程度となっています。例えば建築価格8000万円の建物の固定資産税評価額は、概ね4800万円程度となります。

また、貸家用家屋は所有者がその家屋を自由に利用することが制約されているために、自家用家屋にくらべると評価額は低くなります。その算式は以下のとおりです。

つまり、預金8000万円で賃貸住宅を建築すると、相続税の計算上は評価額が3360万円となります。

そのため8000万円の預金と比べると財産評価額を4640万円も圧縮することができます。

その結果、最終的な相続税を節税することができます。

小規模宅地等の減額特例

自宅の土地や賃貸住宅などの敷地については、

今後の相続人の生活の糧となるため、一定の条件を満たした場合に土地の評価額を一定割合減額できる特例が小規模宅地の相続税の課税価格の計算特例です。

この特例を適用することにより、賃貸住宅の敷地は200㎡まで50評価を下げることができます。

| 更地の場合 | 貸家住宅を建築後 | |

|---|---|---|

| 土地の評価額 | 5,000万円 | 5,000万円×160×304,100万円 60・・・借地権割合 30・・・借家権割合 更に小規模宅地の特例を適用すると 4,100万円×502,050万円 |

| 建物の評価額 | 1,800万円 ※×1301,260万円 30・・・借家権割合 ※建物の相続税評価額は建築価格の56割です。 |

|

| 現預金 | 3,000万円 | 0円 |

| 合計 | 8,000万円 | 3,310万円 |

上記事例では、相続税対策前は更地5000万円と自己資金3000万円でしたが、賃貸住宅を建築したうえで小規模宅地の特例を適用すると、賃貸住宅の敷地2,050万円と賃貸住宅1,260万円となり、4,690万円も財産評価額を引下げることができます。

-

建物・土地名義の注意点

親が、自らの相続税対策のために親名義の土地に親名義の賃貸住宅を建てた場合、前述のとおり土地及びの建物の評価額を引下げることができます。

しかし、賃貸住宅建築後の家賃収入がすべて親の金融財産となるため、長期的には土地建物評価額を引き下げたことによる節税効果が希薄になります。

そこで、建物の名義を子にする方法も検討する必要があります。その方法として1.子名義で賃貸住宅を建築する方法と2.親名義の賃貸住宅を子に贈与する方法があります。 -

1. 子名義で賃貸住宅を建築した場合

親名義の土地に子名義で賃貸住宅を建築する場合、一般的には子から親に地代を支払わない使用貸借ことが一般的です。 それは、子が親に土地の借地権の設定に要する権利金の支払いをせずに、通常の地代を支払うと、親から子へ借地権を贈与したものと認定されて子に贈与税が課税されるリスクがあるからです。

使用貸借の場合には、親名義の土地の相続税評価は、前述のように評価額を下げることはできません。

しかし、家賃収入は子に入ってきますので、親の相続財産は増えることなく、また、子の相続税の納税資金として貯蓄することができるメリットがあります。 -

2. 親名義の貸家住宅を子供に贈与した場合不動産管理会社の活用

親名義の賃貸住宅を子に贈与する場合は、贈与前に不動産管理会社を設立したうえで不動産管理会社と一括借上サブリース契約を締結します。

この一括借上契約を締結した状態で、賃貸住宅を親から子へ贈与すると賃貸住宅の敷地を前述のとおり評価減したままで贈与することが可能です。

また、子に貸家住宅を贈与するに当たっては、預り保証金相当の金銭を併せて子に贈与しなければ「負担付贈与」として取扱われてしまいます。負担付き贈与として扱われた場合、建物を時価で贈与したものとして贈与税が課税されます。 -

3.相続対策

相続税の対策として、遺言書、最近注目されている信託の作成もしております。相続は、生前に対策をしておかないと税金含め争続になってしまいます。

また、基礎控除額(非課税枠)が引き下げられましたので、申告しないといけない人も増加しています。そのため今後は対策が必要になってきます。争続にならないために一緒に考えていきましょう!